実家を相続して「売ろうかな」と考えたとき。

税金がごそっと減る可能性があるのが、いわゆる「相続空き家の3,000万円特別控除」です。

条件が合えば、譲渡益(利益)から最大3,000万円(相続人が3人以上なら2,000万円)を差し引けます。

結果、手元に残るお金が100万円単位で変わります。

この記事では、

誰が/どんな時に/どう使うか。

適用要件と必要書類。

そしてどれだけ得するかを、数字の例つきでまとめます。

※本記事は制度理解のための一般情報です。

個別事情(同居の有無、老人ホーム入所、複数相続人、売却スキーム等)で結論が変わるため、最終判断は税務署・税理士等へ確認してください。

相続空き家の3,000万円特別控除とは

正式には、国税庁の案内で「被相続人の居住用財産(空き家)を売ったときの特例」として整理されています。

相続や遺贈で取得した実家などを一定期間内に売却し、条件を満たすと、譲渡所得から最大3,000万円(一定の場合2,000万円)を控除できます。

適用期間は平成28年4月1日から令和9年12月31日までです。

なお、令和6年1月1日以後の譲渡で、相続人が3人以上の場合は、控除上限が2,000万円になります。

根拠・詳細:国税庁タックスアンサー No.3306

誰がどういう時に使うか(典型パターン)

使う人

- 親(被相続人)が一人で住んでいた戸建ての実家を相続した相続人。

- 相続後にその家を自分で住んだり貸したりせず、売却する人。

使う場面(売り方の3パターン)

- 家+土地のまま売る(ただし耐震基準を満たす必要が出やすい)。

- 解体して更地(土地)で売る(解体のタイミング要注意)。

- 売ってから買主が解体/耐震改修(令和6年以後の拡充でルートが増えた)。

「売る前に解体するか、売ってから解体するか」で必要書類や契約上の注意点が変わります。

令和6年1月1日以後は、譲渡後に翌年2月15日までに解体・耐震改修しても対象になり得る、という拡充があります。

適用要件(まずここをチェック)

要件は多いですが、実務的には「落とし穴チェック」にすると早いです。

以下は国税庁No.3306に沿った重要ポイントです。

1)対象の家(被相続人居住用家屋)か

- 昭和56年5月31日以前に建築。

- 区分所有建物(マンション等)ではない。

- 相続開始直前に、その家に被相続人以外の居住者がいない(原則「一人暮らし」)。

💡 親が老人ホームに入居していた場合は?

「直前まで住んでいないとダメ?」と諦めるのは早いです。

被相続人が要介護認定を受けて老人ホーム等に入居していた場合でも、「入居後に家が空室だった」「生活の拠点はその家だった」等の一定条件を満たせば対象になる可能性があります。

⚠️ 親が「施設(老人ホーム)」に入っていた方へ

「住民票を実家に残したまま施設に入っていた」「ショートステイを長く使っていた」という場合、役所での申請方法を一歩間違えると控除が受けられなくなるリスクがあります。

役所で絶対に言ってはいけない「NGワード」を別記事にまとめました。該当する方は必ず読んでください。

2)期限内に売っているか

- 相続開始日から3年を経過する日の属する年の12月31日までに譲渡。

3)売却代金が1億円以下か

- 売却代金が1億円以下。

- 分割して売ったり、他の相続人も売っている場合、合算判定になる点に注意。

4)相続後〜譲渡までの「使い方」でアウトになっていないか

- 相続してから売るまでの間、その家や敷地を事業用/貸付用/居住用にしていない。

5)売り相手が「特別な関係」ではないか

- 親子・夫婦など、いわゆる特別の関係がある人への売却は不可。

6)令和6年以後の「譲渡後解体/耐震改修」ルートを使う場合

- 譲渡の時点で耐震未対応でも、譲渡の翌年2月15日までに耐震改修または解体を行うことで対象になり得ます(令和6年以後の譲渡に限る)。

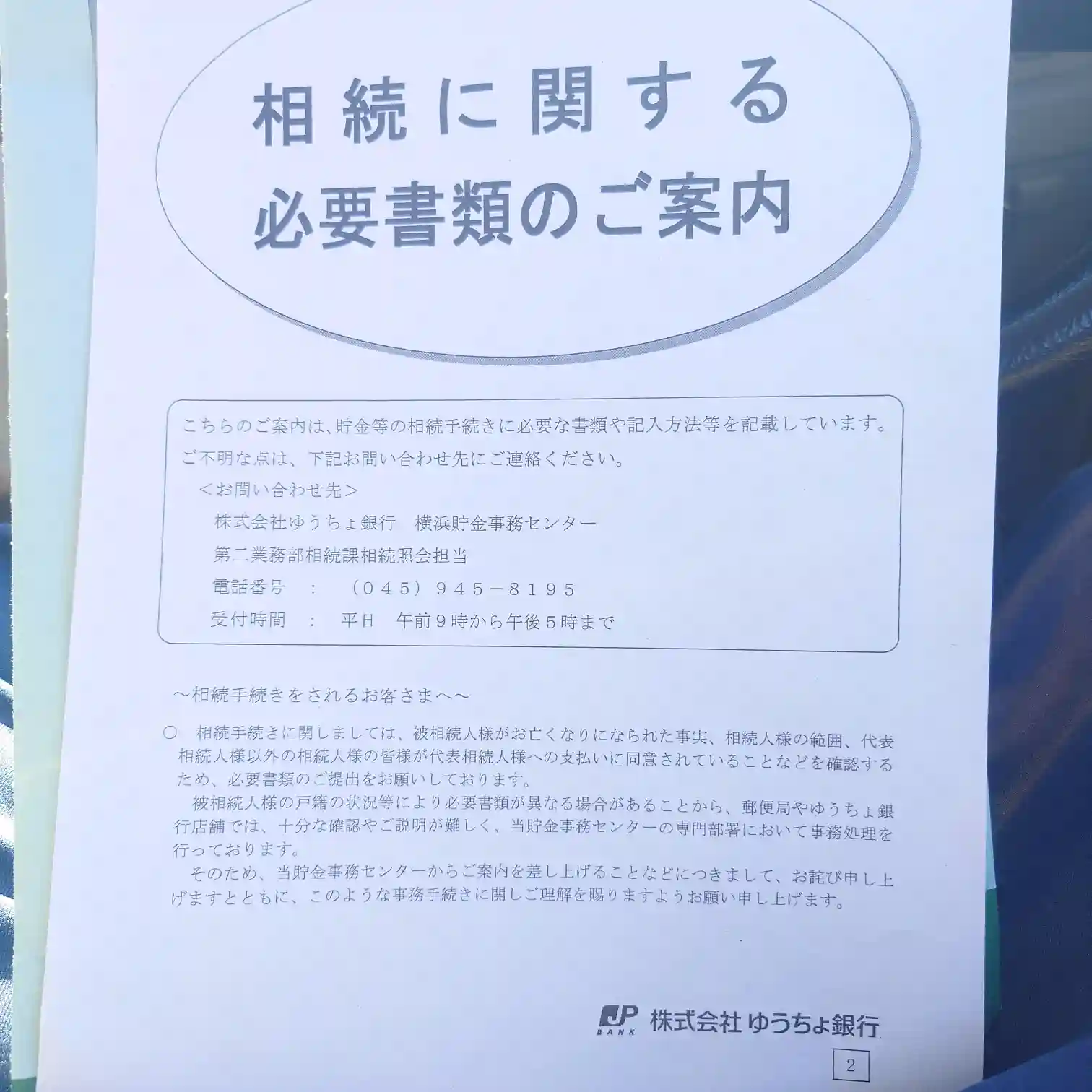

必要書類(確定申告で添付するもの)

特例は「自動適用」ではありません。

確定申告で、必要書類を添付して初めて適用されます。

国税側に出す(確定申告で添付)主な書類

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]。

- 登記事項証明書等(相続取得・建築時期・区分所有でないこと等が分かるもの)。

- 被相続人居住用家屋等確認書(市区町村長が交付)。

市区町村で取る「被相続人居住用家屋等確認書」

この確認書が、実務の山場です。

物件所在地の市区町村に申請して交付を受けます。

国交省が様式や制度整理を公開しているので、申請書式の当たりを付けるのに便利です。

⚠️ 取得までの期間に注意!

自治体によりますが、申請から交付まで2週間〜1ヶ月程度かかる場合があります。

確定申告の期限(3月15日)ギリギリに動くと間に合わないリスクがあるため、売却が決まったら早めに手配しましょう。

どれだけ得するか(結論:最大で約609万円)

得する額は、ざっくり言うと、

「控除できた金額 × 譲渡所得の税率」です。

長期譲渡所得(所有期間5年超)の税率は、国税庁の計算例で

所得税15%+住民税5%に、復興特別所得税(所得税の2.1%)が上乗せされます。

実務では合計で20.315%(15%+0.315%+5%)として扱うことが多いです。

最大控除3,000万円の場合の“最大インパクト”

3,000万円 × 20.315% = 6,094,500円(約609万円)だけ税が減り得ます。

「相続空き家特例はデカい」と言われる理由がこれです。

相続人が3人以上(上限2,000万円)の場合

2,000万円 × 20.315% = 4,063,000円(約406万円)。

それでも十分に大きいです。

計算例で腹落ちさせる(3パターン)

例1:利益が1,800万円なら、税金がゼロになることも

売却代金3,000万円、取得費1,000万円、譲渡費用200万円とします。

譲渡所得=3,000−(1,000+200)=1,800万円。

3,000万円控除の枠内なので、課税譲渡所得は0円になり得ます。

控除がなければ、1,800万円×20.315%=3,656,700円(約366万円)。

これが丸ごと軽くなるイメージです。

例2:利益が4,200万円なら、約609万円ぶん減税(3,000万円控除)

売却代金6,000万円、取得費1,500万円、譲渡費用300万円。

譲渡所得=6,000−(1,500+300)=4,200万円。

控除なし:4,200万円×20.315%=8,532,300円(約853万円)。

控除あり: (4,200−3,000)=1,200万円×20.315%=2,437,800円(約244万円)。

差額=6,094,500円(約609万円)。

例3:相続人が3人以上で上限2,000万円だと、減税は約406万円

同じく利益4,200万円。

控除上限が2,000万円なら、課税譲渡所得は(4,200−2,000)=2,200万円。

税額:2,200万円×20.315%=4,469,300円(約447万円)。

控除なしとの差額:8,532,300−4,469,300=4,063,000円(約406万円)。

手続きの流れ(迷わない順番)

- 要件チェック(一人暮らし、築年、期限、売却額、相続後の使用有無)。

- 売り方を決める(解体して売る/現況で売る/売ってから解体)。

- 市区町村で確認書を取る(※交付まで時間がかかるので早めに申請)。

- 売買契約・決済(譲渡後解体ルートなら、買主協力が必要になりやすい)。

- 翌年の確定申告で特例適用(譲渡所得の内訳書、登記事項証明書等、確認書を添付)。

※控除の適用には「相続開始から3年」などの期限があります。「うちは間に合うかな?」と不安な方は、まずは机上査定で売却目安とスケジュール感を知ることから始めると安心です。

ミライアスで無料査定を依頼してみるよくある落とし穴(ここだけは先に潰す)

- 相続後に住んだ/貸した:原則アウトになりやすい。

- 期限(3年+年末)を過ぎた:原則アウト。

- 売却代金1億円超:アウト(分割売却や他相続人の売却も合算判定があり得る)。

- 相続人が3人以上:上限が2,000万円に下がる(令和6年以後の譲渡)。

- 譲渡後解体ルート:翌年2/15までの解体・耐震改修が要件になり、買主協力が重要。

「制度はわかったけど、実際やってみるとどうなの?」

そんな方のために、私が実際に実家を売却するまでのリアルな日々をブログで公開しています。

まずは、衝撃を受けた「0円査定」の現実と、不動産屋選びのスタートからご覧ください。

【実録】第1話:0円査定の現実を読む

※私の体験談シリーズ 第1話へ飛びます

まとめ:この特例は「相続実家の売却」の最重要チェック項目

相続空き家の3,000万円特別控除は、ハマれば最大で約609万円(相続人3人以上なら約406万円)まで税負担が下がり得ます。

ただし、要件はシビアで、特に「相続後に住まない/貸さない」「期限」「確認書」の3つが勝負です。

次にやることはシンプルで、

①要件チェック → ②売り方決定 → ③確認書の段取り → ④確定申告。

ここを外さなければ、実家売却の“手残り”はかなり守れます。